Все о налогах на недвижимость физических лиц: ставки, расчет, задолженность, оплата

Стали собственником (налогоплательщиком, ст. 400 НК РФ) комнаты, квартиры, дома, склада, офиса, другого недвижимого имущества — платите налог на имущество. Чем больше объектов в собственности, тем серьезнее налог. Полный перечень недвижимого имущества содержится в Гражданском кодексе (ст. 130 ГК РФ).

В интернете есть статьи, где люди задают вопрос: “А почему я должен платить налоги на имущество?”.

Потому что налогоплательщик живет в правовом государстве, которому де-факто и де-юре принадлежит земля и все на ней. Государство обязано защищать территориальную целостность, а также интересы своего населения (в т.ч. их имущества). На эти задачи нужны средства, которые попадают в бюджет, в т.ч. и с помощью налогообложения.

За собираемостью налогов в России следит Федеральная налоговая служба (ФНС), руководствуясь Налоговым кодексом. Так обеспечивается законность.

Налоговая ставка на недвижимость

Налоговую ставку вычисляют в процентном соотношении от налогооблагаемой базы. В случае с недвижимостью налогооблагаемой базой считается кадастровая стоимость объекта (прочитайте, что это такое). Реальная рыночная стоимость объекта недвижимости не учитывается.

Базовые ставки налогообложения в России:

- дом, квартира, комната, гараж — 0,1% от кадастровой стоимости;

- остальное недвижимое имущество — 0,5%;

- если имущество дороже 300 млн рублей — 2%.

Но это еще не все! Россия подразделяется на территории — Федеральные округа (ФО) и субъекты РФ. Каждый субъект может менять ставку налогообложения. Например, отменить налог или повысить его, но не более чем в три раза (от 0 до 0,3% для квартир). На имущество дороже 300 млн рублей от 0 до 6%.

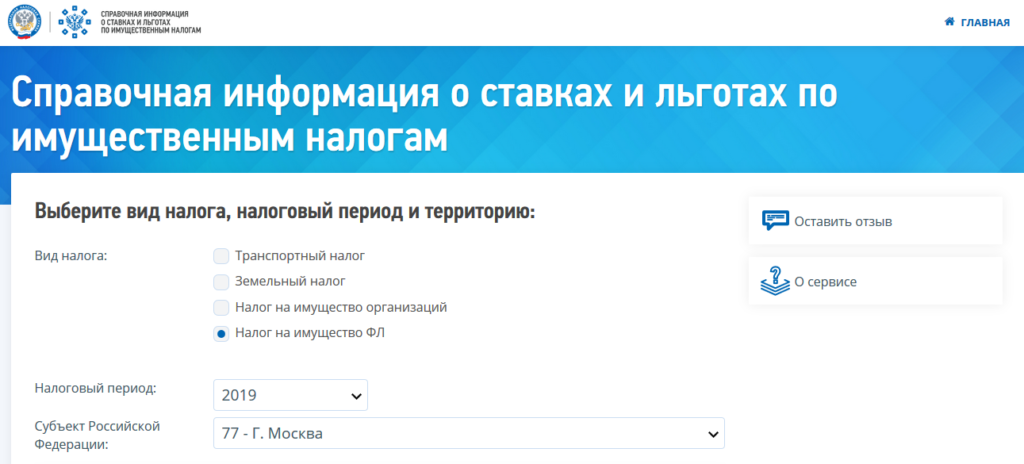

Узнайте налоговую ставку в своем субъекте на сайте ФНС.

Выберете «Налог на имущество ФЛ», год, регион. Укажите муниципальное образование в пределах региона, если это необходимо. Нажмите «Найти», а потом — «Подробнее»

Как рассчитать налоги на недвижимость для физических лиц

Нужно знать ставку и налогооблагаемую базу (т.е. имущество, которое вам принадлежит).

Ставку определяют региональные власти.

Налогооблагаемая база — кадастровая стоимость объекта недвижимости, которую определили и зафиксировали сотрудники Росреестра. Она не может быть значительно выше или ниже рыночной (отклонение до 30% считается нормой). Если кадастровая стоимость завышена, то собственник может ее оспорить в суде.

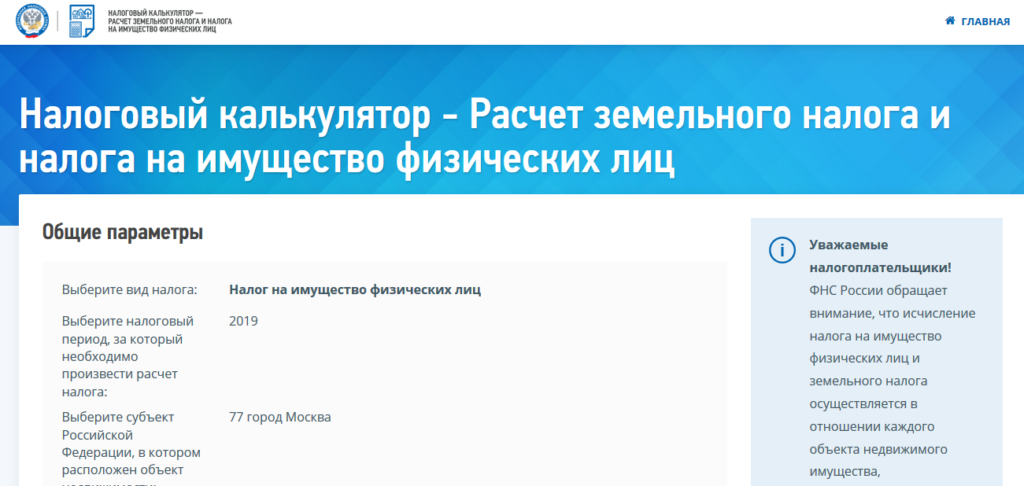

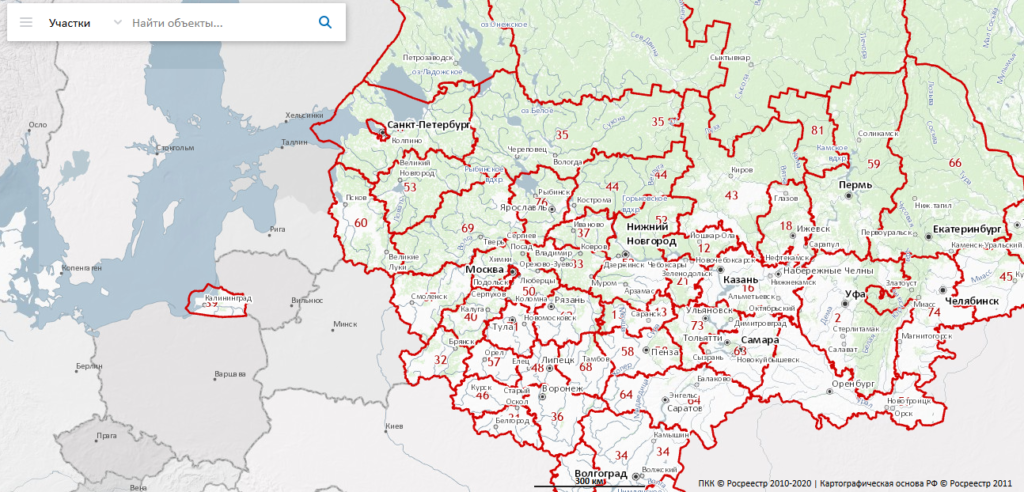

Кадастровую стоимость смотрите на сайте ФНС, Росреестре, используя налоговый калькулятор или публичную кадастровую карту.

Налоговый калькулятор на сайте ФНС. Для расчета нужен кадастровый номер, его найдете в выписке ЕГРН, которую можно заказать онлайн на сайте Росреестра

Публичная кадастровая карта, на которой можно найти стоимость дома, коттеджа, таунхауса, многоэтажки. Точных данных поквартально нет, но можно высчитать стоимость м² и умножить его на площадь квартиры

Какие дополнительные показатели учитывают, при расчете налога по кадастровой стоимости:

- Налоговый вычет на все объекты недвижимости. Вычет производится путем сокращения кадастровой площади недвижимости на площадь вычета. Налоговый вычет для дома — 50 м², для квартиры — 20 м², для комнаты — 10 м². Если площадь квартиры 70 м², то налогоплательщику посчитают кадастровую стоимость за 50 м², площадь загородного дома 50 м² — налог можно не платить.

- Коэффициент периода владения (КПВ). Коэффициент рассчитывается на каждый год. Если вы владеете квартирой шесть месяцев (т.е. 6 из 12), то коэффициент равен 0,5. Двенадцать месяцев — коэффициент равен 1.

- Понижающие коэффициенты, используемые на время перехода с расчета по инвентаризационной стоимости недвижимости на расчет по кадастровой стоимости. Переход планировалось завершить в 2020, убрав понижающие коэффициенты, но их пока не убрали. В первый год после перехода на кадастр — 0,2, во второй год — 0,4, в третий год — 0,6. На четвертый год налоговая сравнивает полную сумму налога на имущество по кадастровой стоимости с суммой за прошлый год. Если сумма выросла более 10%, то ФНС увеличит сумму налога в этом году на 10%. Если полная сумма выросла менее 10%, то налог возьмут в полном размере.

- Льготы на один объект недвижимости для некоторых категорий граждан: участники боевых действий (военнослужащие и их близкие родственники), пенсионеры, многодетные семьи, инвалиды первой и второй группы. Все категории граждан, которым положены льготы, можно найти Налоговом кодексе (ст. 407 НК РФ). Регионы могут выделить дополнительные льготы. Их можно найти на сайте nalog.ru или обратившись в администрацию города за бесплатной консультацией. Чтобы получить льготы, нужно подать заявление в налоговую или через МФЦ.

Рассчитывают налоги на недвижимость физических лиц по формуле: Сумма налога на имущество = ((Б х С — Н2) х К + Н2) х КПВ х Д — Л, где:

- Б — налоговая база;

- С — ставка налога на имущество в регионе для этого объекта;

- Н2 — налоговые обязательства по инвентаризационной стоимости за последний период, когда их считали

- Д — размер доли собственности в объекте;

- К — понижающий коэффициент;

- КПВ — коэффициент периода владения;

- Д — размер доли собственности в объекте;

- Л — льгота.

| Самому рассчитывать ничего не надо! Налоговая это сделает за вас, но если хотите проверить налоговую, то можно и посчитать. |

Как узнать о долгах

Срок уплаты налогов — до 01 декабря следующего календарного года. Если до этого времени налоги не оплатили, то у вас долг перед государством (задолженность).

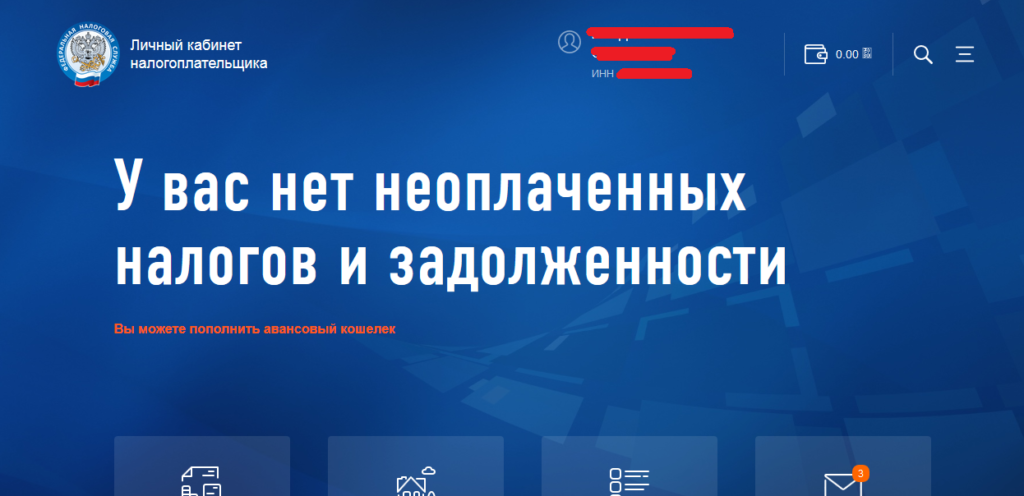

Узнать о наличии задолженности можно на сайте ФНС в личном кабинете налогоплательщика (через сайт) или в мобильном приложении — “Налоги ФЛ” (издатель приложения “ФНС России”).

Проще всего в него войти через Госуслуги, используя пароль для сайта Госуслуг.

Если все сделали правильно, то здесь отразится сумма задолженности

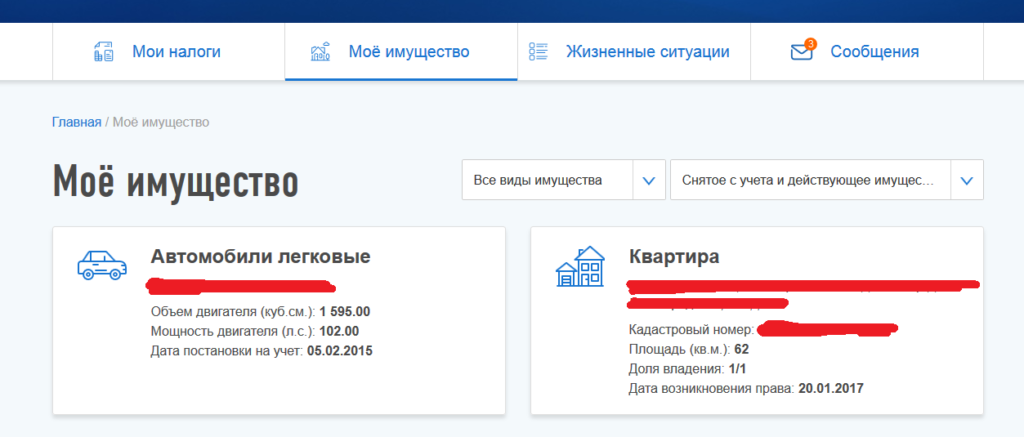

Здесь же можно посмотреть недвижимое и движимое имущество, за которое вы должны платить налоги

Если сайты и приложения — это слишком сложно и непонятно, то посетите налоговую или МФЦ лично. Возьмите с собой паспорт гражданина и ИНН.

| Обычно налоговая присылает извещение и квитанцию об оплате почтой, если ничего не приходило, то найдите информацию сами. |

Как оплатить налог на имущество

- Через сайт ФНС. Пополните счет банковской картой или сформируйте и распечатайте квитанцию для последующей оплаты.

- На сайте Госуслуги. Зайдите на сайт, чтобы проверить любые задолженности перед государством (штрафы ПДД, налоги, требования судебных приставов) и оплатить их.

- Через банк или терминал. Для этого нужна налоговая квитанция. Её пришлют “Почтой России”, но можно сформировать на сайте ФНС. Зайдите в банк или найдите терминал, который подключен к ГИС ГМП, чтобы оплатить.

Что будет, если не платить налоги

Вам начислят пени за каждый день просрочки после 01 декабря следующего календарного года. Если вы не реагируете на пени и уведомления, то при достижении крупной суммы задолженности (от 30 тыс. руб.), дело передадут в суд, а потом и приставам. Они принудительно спишут налоги, пени, штрафы с вашего счета в банке или заблокируют счета, если на них недостаточно денег для погашения задолженности. Возможны и другие ограничения, например, запрет на выезд из страны.

За систематическое уклонение от уплаты налогов или неуплаты налогов в крупном размере предусмотрена уголовная ответственность (см. Статью 198 УК РФ). Наказание: штраф до 300 000 р. или лишение свободы до 1 года. Можно отделаться условным сроком.

Специалисты компании Retail-Realty по доверительному управлению недвижимостью рекомендуют очень внимательно относится к своевременной уплате всех своих налогов и задолженностей.

Информация от партнеров по европейской недвижимости: на сайте europe-house.com Вы можете выбрать и купить недвижимость в Австрии. По всем объектам представлена подробная информация. Сервис работает без дополнительных и скрытых комиссий.